معدل العائد الداخلى على الإستثمار

نشر بواسطة: Nileestate

- معدل العائد الداخلى على الإستثمار

- أهمية معدل العائد الداخلي في الاستثمار العقاري التجاري

- فهم IRR المرتفع المدعوم بقرض و IRRغير المدعوم بقرض

- ما هو Levered IRR؟

- ما هو Unlevered IRR؟

- IRR Levered مقابل Unlevered

- IRR Levered مقابل Unlevered: إيجابيات وسلبيات

- مزايا IRR المرتفع

- عيوب المرتفع المعزز بقرض IRR

- أمثلة على معدل العائد الداخلي المرتفع في الاستثمار العقاري التجاري

- مزايا IRR غير المدعوم بقرض

- عيوب IRR غير المدعوم

- أمثلة على معدل العائد الداخلي غير المعتمد في الاستثمار العقاري التجاري

- ما هو مقياس IRR الأفضل بالنسبة لك؟

- عوامل يجب مراعاتها عند الاختيار بين IRR Levered و Unlevered

- كيفية حساب قياسات IRR

- الأخطاء الشائعة التي يجب تجنبها عند حساب معدل العائد الداخلي

- غير المعزز بقرض مقابل المعزز بقرض

- شرح كيف يمكن الاستفادة من معدل العائد الداخلي لتعظيم العوائد

- دور الرافعة المالية ( الأموال المقترضة ) في الاستثمار العقاري التجاري

- المخاطر والمكافآت المحتملة لاستخدام الرافعة المالية لزيادة معدل العائد الداخلي

- الخلاصة

معدل العائد الداخلى على الإستثمار

إذا كنت بائع أو مستثمر عقارات تجارية أو إدارية أو صناعية فى مصر ، فأنت تعلم أن تحقيق أعلى عائد ممكن أمر ضروري لنجاحك. يعد فهم مفهوم معدل العائد الداخلي (IRR) سيكون أمر بالغ الأهمية.

معدل العائد الداخلي هو مقياس أساسي يساعدك على تقييم ربحية استثماراتك العقارية التجارية.

و مع الأساليب المتعددة لحساب معدل العائد الداخلي يعتبر من الصعب معرفة الطريقة الأفضل لاستراتيجية الاستثمار الخاصة بك.

سنقوم بتوضيح الاختلافات بين IRR المرتفع مقابل IRR غير المدفوع ونقدم أمثلة كيف يمكن لكل طريقة من الطريقتين تحقيق عوائد أعلى في الاستثمار العقاري التجاري. سنوضح أيضًا مزايا وعيوب كل أسلوب و نعطى أمثلة من العالم الواقعي لدعمك فى اتخاذ قرارات استثمارية محسوبة جيدا.

بقرائتك للموضوع ستفهم بشكل أفضل معدل العائد الداخلي (IRR) وكيف يمكن الاستفادة منه لمساعدتك على زيادة عوائد العقارات التجارية و الإدارية إلى أقصى حد. لذا دعنا نتعمق ونتعرف على كيفية نقل استثمارك العقاري التجاري و الإدارى إلى المستوى التالي.

أهمية معدل العائد الداخلي في الاستثمار العقاري التجاري

معدل العائد الداخلي (IRR) هو مقياس مهم في الاستثمار العقاري التجاري لأنه يقيس ربحية الاستثمار خلال فترة ملكيته . تعتبر القيمة الزمنية للنقود أداة مهمة لقياس الفرص الاستثمارية المختلفة و مقارنتها.

يمكن للمستثمرين والبائعين في العقارات التجارية تحديد ما إذا كان الاستثمار سيحقق أهدافهم المالية و طموحاتهم عن طريق حساب معدل العائد الداخلي.

- IRR مفيد جدا في تقييم المخاطر التي ينطوي عليها الاستثمار. يشير معدل العائد الداخلي المرتفع إلى استثمار أكثر ربحية ولكنه قد يرتبط أيضًا بمخاطر كبيرة . من خلال النظر في كل من معدل العائد الداخلي والمخاطر التي تنطوي عليها ، يمكن للمستثمرين اتخاذ قرارات مستنيرة بشأن استثماراتهم وزيادة عوائدهم مع تقليل المخاطر.

- فائدة إضافية لاستخدام معدل العائد الداخلي في الإستثمار العقاري التجاري و الإدارى هو أنه يسمح للمستثمرين بتحديد هيكل رأس المال المناسب للإستثمار. يتم احتساب معدل العائد الداخلي المرتفع ومعدل العائد الداخلي غير المدعم بناءً على افتراضات مختلفة حول هيكل رأس مال الاستثمار. يمكن أن يساعد فهم الاختلافات بين المعدلين أن يساعد المستثمرين على اختيار استراتيجية التمويل المناسبة لتعظيم الأرباح.

كما يعد فهم أهمية معدل العائد الداخليIRR أمرًا ضروريًا للاستثمار العقاري التجاري الناجح.

إنه يمكّن المستثمرين من اتخاذ قرارات مستنيرة وتقييم المخاطر وزيادة عوائد الاستثمار.

فهم IRR المرتفع المدعوم بقرض و IRRغير المدعوم بقرض

عند تقييم ربحية الاستثمارات العقارية التجارية و الإدارية يتم استخدام نوعين من معدل العائد الداخلي (IRR) بشكل شائع IRR الرافع و IRR غير المدعوم. يمكن أن تكون مقاييس معدل العائد الداخلي (IRR) أدوات قيمة في مساعدة المستثمرين على تحديد فرص الاستثمار التي تقدم أعلى عوائد محتملة.

ما هو Levered IRR؟

تعريف معدل العائد الداخلي المرتفع: هو مقياس يأخذ في الاعتبار التمويل أو الدين المرتبط باستثمار معين. بشكل أساسي ،يمثل معدل العائد المتوقع على الاستثمار بعد النظر في أي دين أو رافعة مالية تستخدم لتمويل الاستثمار. يفترض Levered IRR أن المستثمر قد اقترض أموالًا للاستثمار في العقار ويأخذ في الاعتبار مدفوعات الفائدة المرتبطة بهذا الاقتراض.

ما هو Unlevered IRR؟

معدل العائد الداخلي غير المدعوم هو مقياس يأخذ في الاعتبار فقط عائد الاستثمار دون أي تمويل أو دين متضمن. يمثل معدل العائد الداخلي غير المدفوع معدل العائد المتوقع على الاستثمار إذا لم يتم استخدام أي تمويل ، ولا يأخذ في الاعتبار سوى التدفقات النقدية الناتجة عن الاستثمار نفسه.

IRR Levered مقابل Unlevered

بمقارنة معدل العائد الداخلي المرتفع يجب أن يؤخذ فى الإعتبار مراعاة الفوائد والعيوب المحتملة لكل نهج فيمكن أن يكون معدل العائد الداخلي المرتفع أكثر جاذبية في الحالات التي تكون فيها تكلفة الاقتراض أقل من العائد المحتمل على الاستثمار ومع ذلك يمكن أن تؤدي الاستفادة من الاستثمار إلى زيادة المخاطر أيضًا حيث يمكن أن تؤثر أسعار الفائدة المرتفعة أو العوامل الاقتصادية الأخرى سلبًا على عوائد الاستثمار.

يمكن أن يكون معدل العائد الداخلي غير المدفوع نهجًا أكثر تحفظًا وأقل اعتمادًا على الديون مما يقلل من مخاطر الاستثمار. ومع ذلك قد يؤدي أيضًا إلى انخفاض إجمالي الأرباح نظرا لعدم وجود قروض لزيادة العائد على الاستثمار.

و أخيرا سيعتمد الاختيار بين معدل العائد الداخلي المرتفع مقابل عدم استخدام الرافعة على عوامل مختلفة بما في ذلك تحمل المستثمر للمخاطر وتكلفة الاقتراض وتفاصيل الاستثمار المحددة من خلال فهم الاختلافات بين النوعين ومزايا وعيوب كل منهما يمكن للمستثمرين اتخاذ قرارات مستنيرة حول نهج IRR الأنسب لاستراتيجية الاستثمار الخاصة بهم.

IRR Levered مقابل Unlevered: إيجابيات وسلبيات

يمكن أن يكون الاختيار بين IRR levered vs unevered أمرًا بالغ الأهمية في الإستثمار العقاري التجاري في حين أن لكلتا الطريقتين مزايا وعيوب إلا أن هناك ملابسات معينة قد يكون فيها أحد الأساليب أكثر ملاءمة من الأسلوب الأخر.

عند الاختيار بين معدل العائد الداخلي المرتفع وغير المدعوم من الضروري مراعاة تفاصيل الاستثمار مثل نوع العقار واتجاهات السوق والأهداف المالية للمستثمر. و يجب على المستثمرين أيضًا مراعاة تحمل المخاطر ومقدار رأس المال المتاح.

في النهاية ، سيعتمد الاختيار بين IRR levered vs unevered على مجموعة متعددة من العوامل. من الأهمية بمكان أن يقوم مستثمرو العقارات التجارية بتقييم هذه العوامل بعناية واختيار النهج الذي يناسب بشكل أفضل مع إستراتيجياتهم وأهدافهم الاستثمارية.

مزايا IRR المرتفع

يمكن أن يوفر معدل العائد الداخلي المرتفع للمستثمرين عائدًا محتملاً أعلى على استثماراتهم ، حيث يمكن استخدام الأموال المقترضة لتضخيم حجم رأس المال المتاح للاستثمار و يمكن أن تؤدي زيادة الاستثمار إلى زيادة القوة الشرائية للمستثمر و حصوله على المزيد من العقارات. يمكن أن توفر أيضًا مزايا ضريبية من خلال الخصومات على مدفوعات الفائدة.

عيوب المرتفع المعزز بقرض IRR

أحد العقبات الهامة في معدل العائد الداخلي المرتفع هو زيادة مخاطر اقتراض الأموال للاستثمار إذا كانت عوائد الاستثمار لا تفي أو تتجاوز تكلفة الاقتراض فقد يتعرض المستثمر لخسائر كبيرة.

كذلك يمكن أن تؤدي الاستفادة من الاستثمار إلى ارتفاع أسعار الفائدة مما يجعل الاستثمار أكثر تكلفة. أخيرًا يمكن أن يكون اقتراض الأموال للاستثمار محفوفًا بالمخاطر إذا لم يعمل العقار كما هو متوقع مما يؤدي إلى حبس الرهن أو عواقب سلبية أخرى.

أمثلة على معدل العائد الداخلي المرتفع في الاستثمار العقاري التجاري

مثال على الاستفادة من الاستثمار العقاري التجاري هو شراء مجمع سكني بمبلغ 5 ملايين جنيه مع دفعة مقدمة قدرها مليون جنيه وتمويل المبلغ المتبقي البالغ 4 ملايين جنيه.

إذا كان العقار يولد 500000 جنيه من التدفقات النقدية في سنة معينة فإن معدل العائد الداخلي المرتفع سيأخذ في الاعتبار الفائدة المدفوعة على القرض البالغ 4 ملايين جنيه وأي مصاريف أخرى متعلقة بالاقتراض مما يسمح للمستثمر بتحديد المعدل الحقيقي للعائد على استثماره.

مزايا IRR غير المدعوم بقرض

يمكن أن يكون معدل العائد الداخلي غير المدعوم أسلوباً أقل خطورة للاستثمار لأنه لا يتضمن اقتراض الأموال للاستثمار بل يمكن أن يكون هذا النهج مفيدًا بشكل خاص في السوق ذات معدلات الفائدة العالية حيث قد تتجاوز تكلفة الاقتراض العوائد المحتملة على الاستثمار.

كذلك يمكن أن يوفر معدل العائد الداخلي غير المدفوع مقياسًا أكثر دقة للربحية المتوقعة للاستثمار حيث إنه يأخذ في الاعتبار التدفق النقدي الناتج عن الاستثمار نفسه فقط.

عيوب IRR غير المدعوم

العيب الرئيسي لمعدل العائد الداخلي غير المدعوم هو أنه قد ينتج عنه عوائد أقل من الاستثمار بالرافعة المالية حيث لا يوجد اقتراض لتضخيم العائد.

كذا يمكن أن يقلل معدل العائد الداخلي غير المدفوع من القوة الشرائية للمستثمر حيث قد يكون قادرًا فقط على تحمل استثمارات أصغر أو عقارات أقل.

أمثلة على معدل العائد الداخلي غير المعتمد في الاستثمار العقاري التجاري

مثال على معدل العائد الداخلي غير المدفوع في الاستثمار العقاري التجاري قد يتضمن شراء عقار بشكل مباشر دون الاقتراض. إذا كان العقار يولد 500000 جنيه من التدفق النقدي في سنة معينة فإن معدل العائد الداخلي غير المدفوع يمثل العائد على الاستثمار دون النظر في أي مدفوعات فائدة أو مصاريف اقتراض أخرى.

يمكن أن يوفر هذا النهج صورة أكثر دقة عن ربحية العقار ولكنه قد ينتج عنه عوائد أقل من الاستثمار بالرافعة المالية.

ما هو مقياس IRR الأفضل بالنسبة لك؟

يمكن أن يكون الاختيار بين IRR levered vs unevered تحديًا لمستثمري العقارات التجارية. هناك العديد من العوامل التي يحتاج المستثمرون إلى أخذها في الاعتبار قبل اختيار مقياس معدل العائد الداخلي المناسب. تعتبر تكلفة الاقتراض واتجاهات السوق وتحمل المستثمر للمخاطر والعوائد المحتملة للاستثمار من بعض الاعتبارات الأساسية. في النهاية ، يجب أيضًا مراعاة أهداف الاستثمار وهيكل رأس المال لدى المستثمر عند تحديد مقياس معدل العائد الداخلي الذي يناسب استراتيجية الاستثمار الخاصة بهم.

عوامل يجب مراعاتها عند الاختيار بين IRR Levered و Unlevered

عند الاختيار بين IRR levered vs unevered ، هناك العديد من العوامل التي يجب على المستثمرين أخذها في الاعتبار. تعتبر تكلفة الاقتراض والعوائد المحتملة للاستثمار وتحمل المستثمر للمخاطر من الاعتبارات الأساسية. بالإضافة إلى ذلك ، يمكن أن يلعب هيكل رأس مال المستثمر واتجاهات السوق وأهداف الاستثمار دورًا في اتخاذ القرار. في النهاية ، يعد اختيار مقياس معدل العائد الداخلي (IRR) الذي يتوافق مع استراتيجية الاستثمار وأهدافه أمرًا بالغ الأهمية.

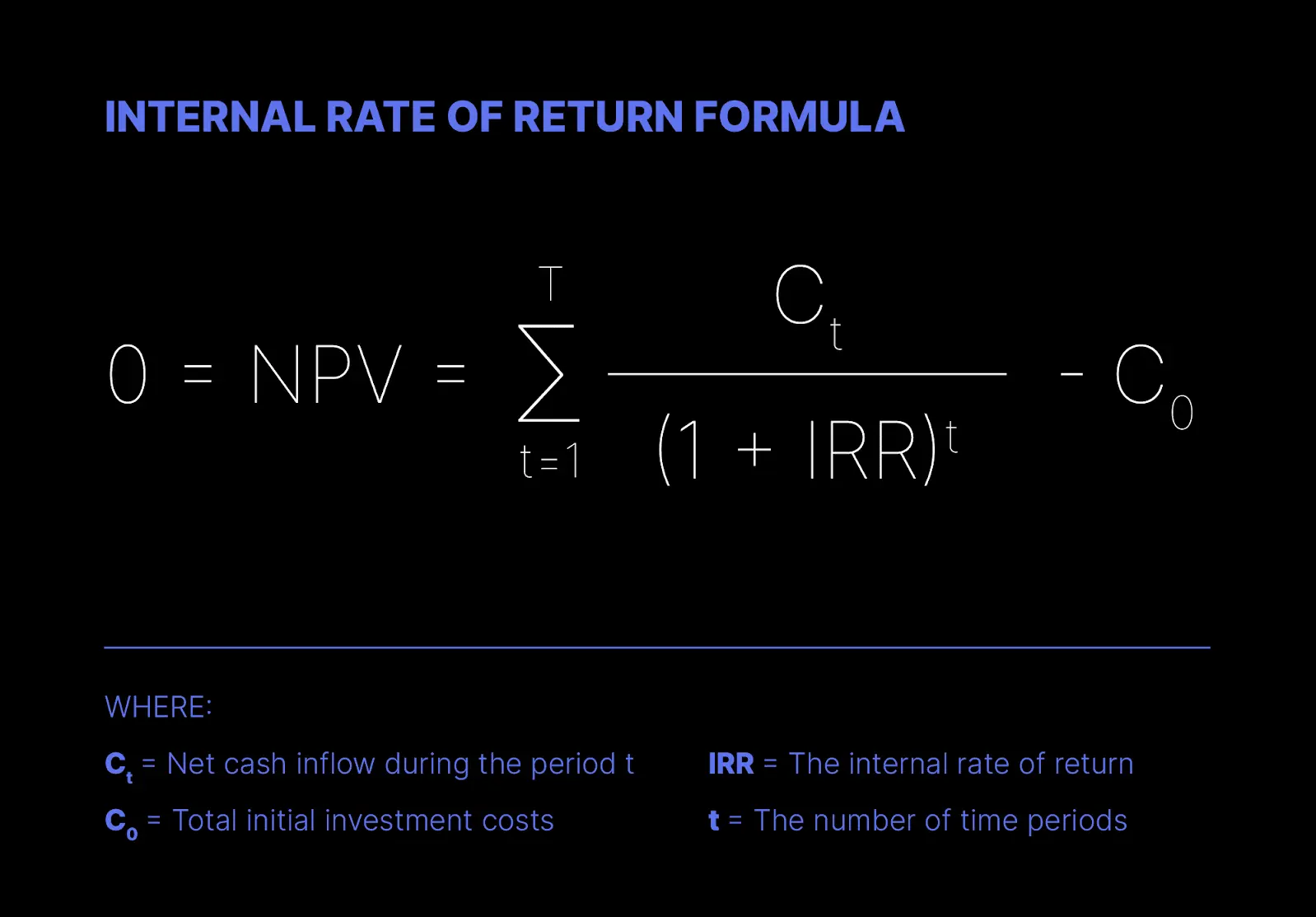

كيفية حساب قياسات IRR

يمكن حساب كل من IRR المعزز مقابل غير المعزز باستخدام تحليل التدفق النقدي المخصوم (DCF). تستخدم طريقة التدفقات النقدية المخصومة توقعات التدفق النقدي لتقدير التدفقات النقدية المستقبلية للاستثمار ، والتي يتم خصمها بعد ذلك إلى القيمة الحالية باستخدام معدل الخصم. الرقم الناتج يمثل IRR للاستثمار. لحساب معدل العائد الداخلي المرتفع ، يتم أيضًا أخذ مدفوعات الفائدة على الأموال المقترضة في الاعتبار.

الأخطاء الشائعة التي يجب تجنبها عند حساب معدل العائد الداخلي

أحد الأخطاء الأكثر شيوعًا التي يتم ارتكابها عند حساب معدل العائد الداخلي ليس حساب القيمة الزمنية للنقود بشكل صحيح. بالإضافة إلى ذلك ، يمكن أن تؤدي حسابات IRR الدقيقة إلى توقعات تدفق نقدي متسقة ، أو سوء تقدير لمعدلات الخصم ، أو عدم تضمين جميع التدفقات النقدية ذات الصلة. من المهم التأكد من أن جميع التدفقات النقدية يتم حسابها بشكل صحيح وأن معدل الخصم يتم تطبيقه بشكل مناسب.

غير المعزز بقرض مقابل المعزز بقرض

الاستفادة من IRR لتحقيق أقصى قدر من العوائد

يمكن أن تكون الاستفادة من معدل العائد الداخلي أداة قيمة للمستثمرين الذين يتطلعون إلى تعظيم عائداتهم. ومع ذلك ، من الضروري إجراء تقييم دقيق للمخاطر والعوائد المحتملة قبل اتخاذ قرار بالاستفادة من الاستثمار. يجب على المستثمرين التأكد من أن الرافعة المالية تتماشى مع أهدافهم الاستثمارية وتحمل المخاطر والاستراتيجية المناسبة لأهدافهم الاستثمارية.

شرح كيف يمكن الاستفادة من معدل العائد الداخلي لتعظيم العوائد

تعد الاستفادة من معدل العائد الداخلي طريقة فعالة لتعظيم العوائد في الاستثمار العقاري التجاري. يمكن للمستثمرين زيادة قوتهم الشرائية عن طريق اقتراض الأموال للاستثمار والحصول على عقارات أكثر مما يمكنهم دون الاستفادة. يمكن أن تؤدي الرافعة المالية أيضًا إلى تضخيم العائد على الاستثمار ، حيث يمكن استخدام الأموال المقترضة لتوليد تدفقات نقدية أكبر.

دور الرافعة المالية ( الأموال المقترضة ) في الاستثمار العقاري التجاري

تلعب الرافعة المالية دورًا مهمًا في الاستثمار العقاري التجاري ، حيث يمكنها أن توفر للمستثمرين فرصًا استثمارية أكثر أهمية وإمكانية تحقيق عوائد أعلى. ومع ذلك ، من المهم أن نتذكر أن الاقتراض للاستثمار يأتي أيضًا مع زيادة المخاطر ، ومن الأهمية بمكان إجراء تقييم دقيق للمخاطر والعوائد المحتملة قبل الاستفادة من الاستثمار.

المخاطر والمكافآت المحتملة لاستخدام الرافعة المالية لزيادة معدل العائد الداخلي

يمكن أن يؤدي استخدام الرافعة المالية لتعزيز معدل العائد الداخلي إلى تقديم مكافآت كبيرة ، مثل زيادة القوة الشرائية والعوائد الأعلى. ومع ذلك ، فإنه يأتي أيضًا مع مخاطر متزايدة ، مثل أسعار الفائدة المرتفعة ، واحتمال زيادة التكاليف ، واحتمال عدم الاستقرار المالي. على هذا النحو ، من الضروري النظر بعناية في المخاطر والمكافآت المحتملة لاستخدام الرافعة المالية لزيادة معدل العائد الداخلي إلى الحد الأقصى والتأكد من توافقها مع استراتيجية وأهداف الاستثمار الشاملة للمستثمر.

الخلاصة

في الختام ، عندما يتعلق الأمر بتعظيم عائدات العقارات التجارية الخاصة بك ، فإن فهم الفروق بين معدل العائد الداخلي المرتفع مقابل غير المدفوع يعد أمرًا بالغ الأهمية. في حين أن معدل العائد الداخلي المرتفع يمكن أن يوفر إمكانية تحقيق عوائد أعلى ، إلا أنه يأتي أيضًا مع زيادة المخاطر والتكاليف المحتملة المرتبطة بالاقتراض. من ناحية أخرى ، يعتبر معدل العائد الداخلي غير المدفوع نهجًا أكثر تحفظًا ، مما يجعله خيارًا مناسبًا للمستثمرين الذين يكرهون المخاطرة.

يتطلب اختيار مقياس معدل العائد الداخلي المناسب تقييمًا دقيقًا لتفاصيل الاستثمار واتجاهات السوق وتكاليف الاقتراض والأهداف المالية للمستثمر. من المهم أيضًا التأكد من استخدام الحسابات المناسبة وتجنب الأخطاء الشائعة عند حساب معدل العائد الداخلي.

أخيرًا ، يمكن أن تكون الاستفادة من معدل العائد الداخلي أداة قوية لتعظيم العوائد في الاستثمار العقاري التجاري. ومع ذلك ، من الضروري إجراء تقييم دقيق للمخاطر والعوائد المحتملة قبل اتخاذ قرار بالاستفادة من الاستثمار. يجب أن يتأكد المستثمرون من أن الرافعة المالية تتماشى مع إستراتيجية الاستثمار وأهدافهم وأن تكون الإستراتيجية المناسبة لتحمل المخاطر.

باختصار ، من خلال التفكير بعناية في العوامل الموضحة ، يمكن لمستثمري العقارات التجارية أن يقرروا ما إذا كانوا سيستخدمون معدل العائد الداخلي المرتفع أو غير المدعوم لتعظيم عائداتهم. في النهاية ، مفتاح نجاح الاستثمار العقاري التجاري هو الفهم الشامل لتفاصيل الاستثمار وكيفية استخدام مقاييس معدل العائد الداخلي بشكل فعال لتحقيق أهدافك الاستثمارية.

0 تعليق

أترك تعليق